第四十一讲 进出口税费计算(二)

考纲要求熟悉和掌握的内容:滞纳金的计算

第四节 进出口税费的计算

二、进口环节税的计算

(一)消费税税款的计算

(1)计算公式:

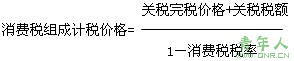

①从价征收的消费税按照组成的计税价格计算。其计算公式为:

应纳税额=组成计税价格×消费税税率

②从量征收的消费税的计算公式为:

应纳税额=应征消费税消费品数量×单位税额

③同时实行从量、从价征收的消费税是上述两种征税方法之和。其计算公式为:应纳税额=

应征消费税消费品数量×单位税额+组成计税价格×消费税税率

(2)计算程序

①按照归类原则确定税则归类,将应税货物归入恰当的税目税号;

②根据有关规定,确定应税货物所适用的消费税税率;

③根据完税价格审定办法、规定,确定应税货物的CIF价格;

④根据汇率使用原则,将外币折算成人民币(完税价格);

⑤按照计算公式正确计算消费税税款。

(3)计算实例

实例十:

某进出口公司进口丹麦产啤酒3,800升,经海关审核其成交价格总量为CIF境内某口岸1,672.00美元。其适用中国银行的外汇折算价为1美元=人民币7.0648元,现计算应征进口环节消费税的税款。计算方法:

确定税则归类,啤酒归入税目税号2203,0000;

进口完税价格≥370美元/吨的消费税税率为250元/吨,进口完税价格<370美元/吨的消费税税率为220元/吨;

进口啤酒数量:3,800升÷988升/吨=3.846吨,计算完税价格单价:1,672美元÷3.846吨=434.74美元/吨(进口完税价格>370美元/吨),则消费税税率为250元/吨。

按照计算公式计算进口环节消费税。

进口环节消费税税额=应征消费税消费品数量×单位税额

=3.846吨×250元/吨

=961.50元

(二)增值税税款的计算

1、计算公式

应纳税额=增值税组成的计税价格×增值税税率

增值税组成计税价格=进口关税完税价格+进口关税税额+消费税税额

2、计算程序

(1)按照归类原则确定税则归类,将应税货物归入适当的税号;

(2)根据有关规定,确定应税货物所适用的增值税税率;

(3)根据审定完税价格的有关规定,确定应税货物的CIF价格;

(4)根据汇率适用规定,将外币折算成人民币(完税价格)

(5)按照计算公式正确计算关税税额

(6)按照计算公式正确计算消费税税款、增值税税款

实例十一:

某公司进口货物一批,经海关审核其成交价格为CIF境内某口岸1,200.00美元,其适用中国银行的外汇折算价为1美元=人民币7.0648元,折合人民币为8477.76元。已知该批货物的关税税率为12%,消费税税率为10%,增值税税率为17%。现计算应征增值税税额。

计算方法:

首先计算关税税额;然后计算消费税税额;最后再计算增值税税额。

计算关税税额:应征关税税额=完税价格×关税税率

=8477.76×12%=1,017.33(元)

计算消费税税额:

=[(8477.76+1,017.33)/(1-10%)]×10%

=10,550.10×10%

=1,055.01(元)

计算增值税税额:

应征增值税税额=(关税完税价格+关税税额+消费税税额)×增值税税率

=(8477.76+1,017.33+1,055.01)×17%

=10,550.10×17%

=1,793.52(元)

实例十二:

某进出口公司进口某批不用征收进口消费税的货物,经海关审核其成交价格总值为CIF境内某口岸800.00美元。已知该批货物的关税税率为35%,增值税税率为17%,其适用中国银行的外汇折算价为1美元=人民币7.0648元。请计算应征增值税税额。

计算方法:

首先计算关税税额,然后再计算增值税税额。]

计算关税税额:

应征关税税额=完税价格×关税税率

=800.00×7.0648×35%

=5,651.84×35%

=1,918.14(元)

计算增值税税额:

应征增值税税额=(完税价格+关税税额)×增值税税率

=(5,651.84+1,918.14)×17%

= 7,629.98×17%

= 1,297.10(元)

三、滞纳金及滞报金的计算

(一)滞纳金的计算

按照规定,海关征收的关税、进口环节增值税和消费税、船舶吨税,如纳税义务人或其代理人逾期缴纳税款的,应缴纳税款滞纳金。

其计算公式为:关税滞纳金金额=滞纳的关税税额×0.5‰×滞纳天数

进口环节税滞纳金金额=滞纳的进口环节税税额×0.5‰×滞纳天数

根据《海关法》的规定,进出口货物的纳税义务人,应当自海关填发税款缴款书之起15日内缴纳税款;逾期缴纳的,由海关征收滞纳金。在实际计算纳税期限时,应从海关填发税款缴款书之日的第二天起计算,当天不计入。缴纳期限的最后一日是星期六、星期天或法定节假日,则关税缴纳期限顺延至周末或法定节假日过后的第一个工作日。如果税款缴纳期限内含有的星期六、星期天或法定节假日不予扣除。滞纳天数按照实际滞纳天数计算,其中的星期六、星期天或法定节假日一并计算。

下表为2002年9月、10月日历

|

周日 |

周一 |

周二 |

周三 |

周四 |

周五 |

周六 |

|

9月1日 |

2 |

3 |

4 |

5 |

6 |

7 |

|

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

15 |

16 |

17 |

18 |

19 |

20 |

21 |

|

22 |

23 |

24 |

25 |

26 |

27 |

28 |

|

29 |

30 |

10月1日 |

2 |

3 |

4 |

5 |

|

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

13 |

14 |

15 |

16 |

17 |

18 |

19 |

责任编辑:xiaohan